毎年提出しなければいけない書類の一つですが、1年1回で忘れたり、初めての場合は戸惑ったりするケースが多いと思います。

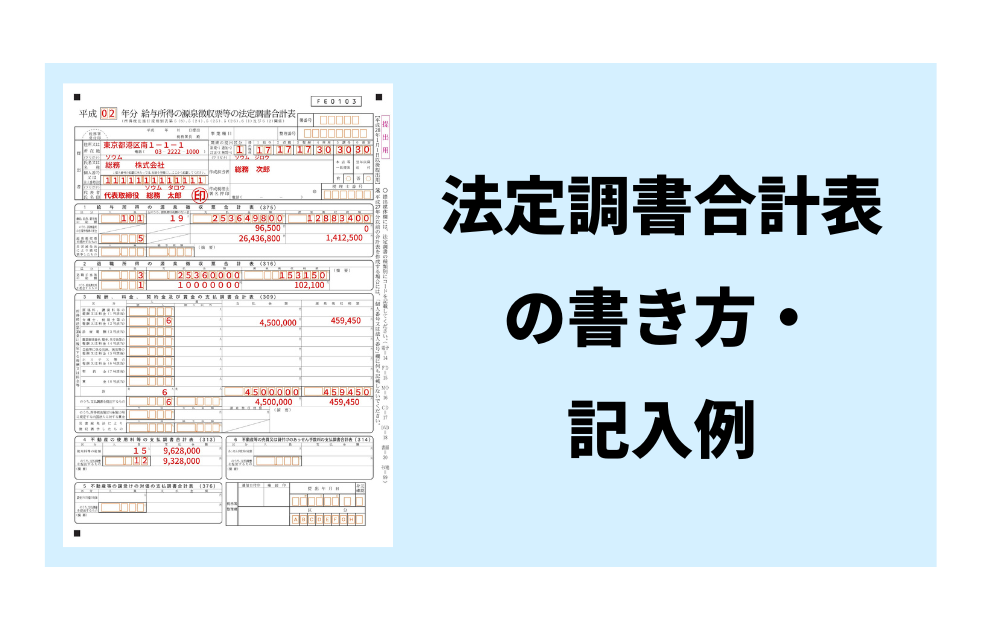

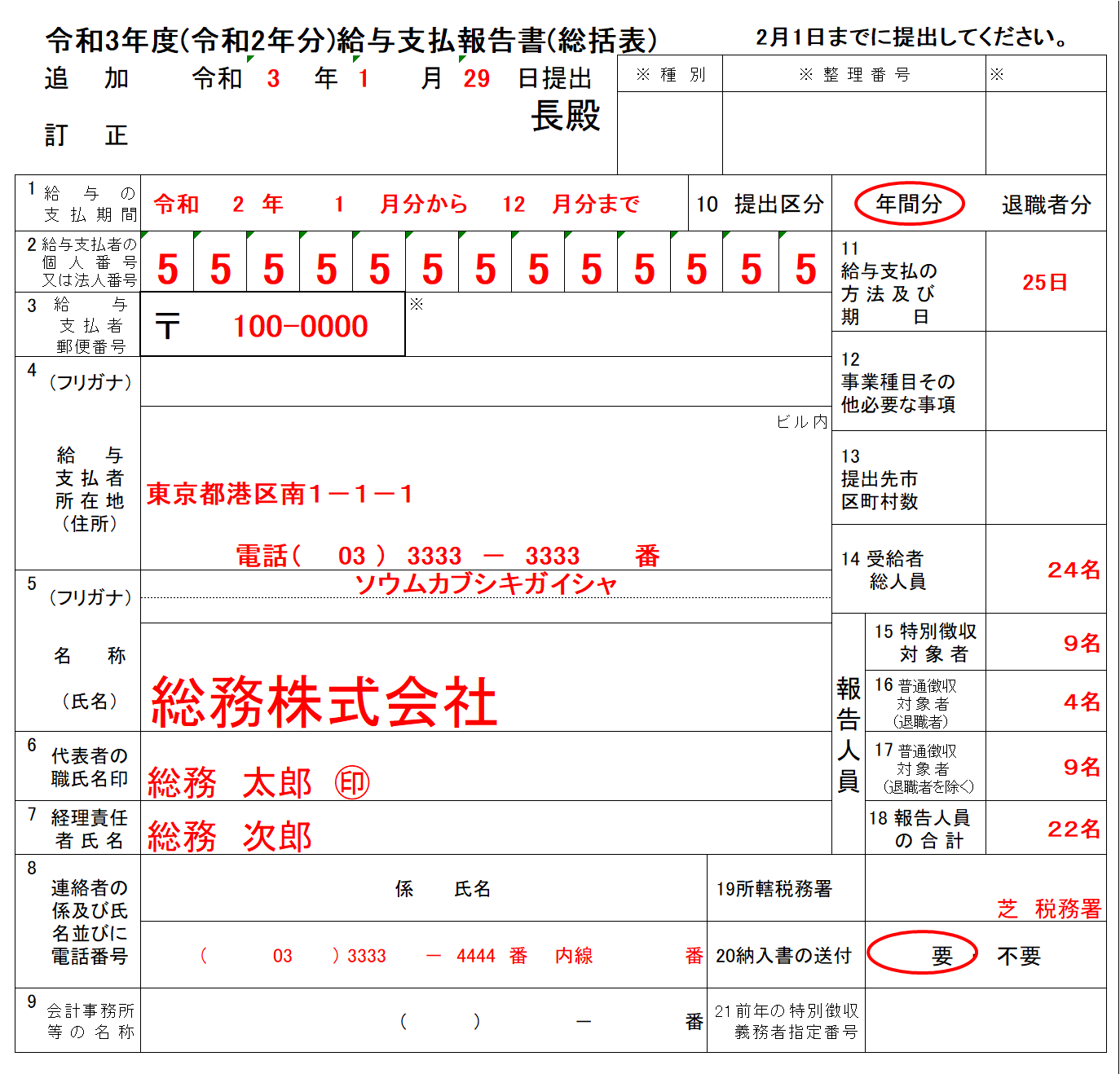

記入例を準備してみました。これを見ながら記入できると思います。

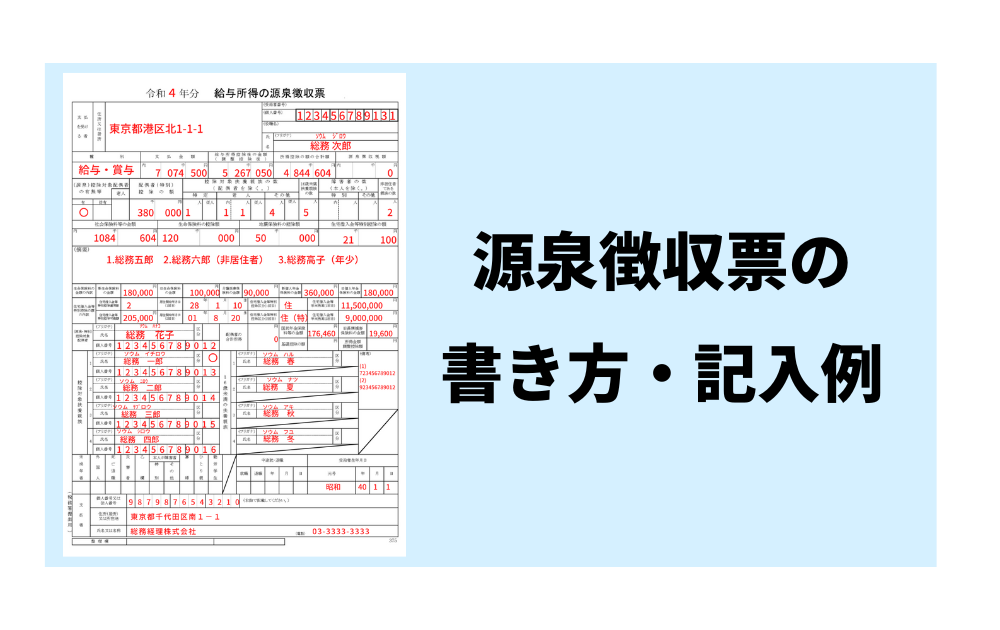

今回は合計表についての解説ですが、源泉徴収票の書き方についてはこちらも合わせてご覧ください。

そもそも「給与所得の源泉徴収票等の法定調書合計表」とは?

「給与所得の源泉徴収票等の法定調書合計表」は、1年間に会社が支払った給与や報酬をまとめた表です。

この表と源泉徴収票などの支払調書とセットで翌年1月31日までに税務署へ提出しなくてはなりません。

提出義務はどんな場合あるの?

下の6つのいずれかの法定調書を作成する義務がある場合は、合計表も合わせて提出しなくてはなりません。

合計表提出の義務対象リスト

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

多くの場合、給与を支払う会社であれば、提出義務があることになります。

給与所得の源泉徴収票で税務署へ提出義務がある対象者とは?

年末調整 済

(1) 法人の役員は、その年中の給与等の支払金額が150万円を超えるもの。

(2) 弁護士、司法書士、税理士等については、その年中の給与等の支払金額が250万円を超えるもの(給与以外は「報酬などの支払調書」で)

(3) 上記(1)(2)以外の者については、その年中の給与等の支払金額が500万円を超えるもの

年末調整 未済

(1)「給与所得者の扶養控除等申告書」を提出があり、退職した方、災害により被害を受けたため源泉徴収の猶予を受けた方は、その年中の給与等の支払金額が250万円を超えるもの(法人の役員は、50万円を超えるもの)

(2) 「給与所得者の扶養控除等申告書」を提出があり、その年中の主たる給与等の金額が2,000万円を超えるため、年末調整をしない人

(3) 「給与所得者の扶養控除等申告書」の提出がない(乙欄又は丙欄該当)については、その年中の給与等の支払金額が50万円を超えるもの

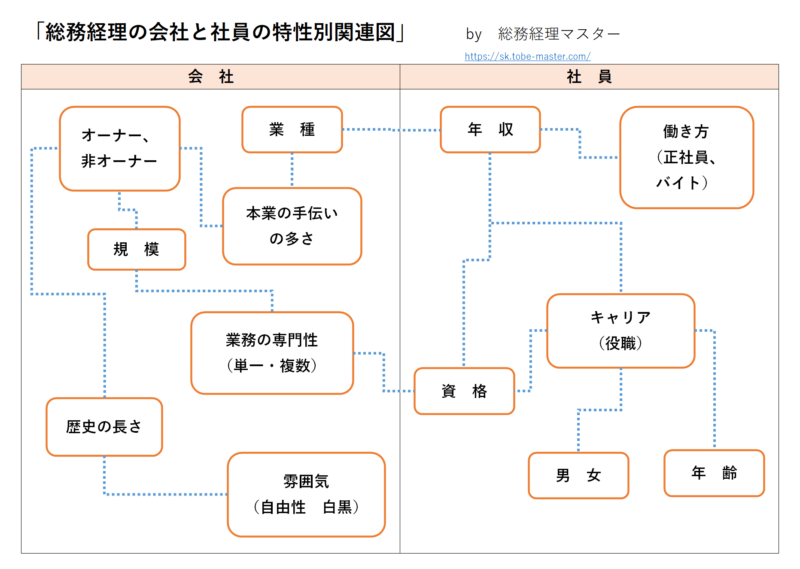

社員の給料の話はダメでも、同じ仕事をしている他の会社の人の給与は気になりますよね。「統計からみる総務・経理の年収、給与」でみんなどれぐらいもらっているかまとめてみました。よかったらご覧ください。

記入例、書き方、記入上の注意点

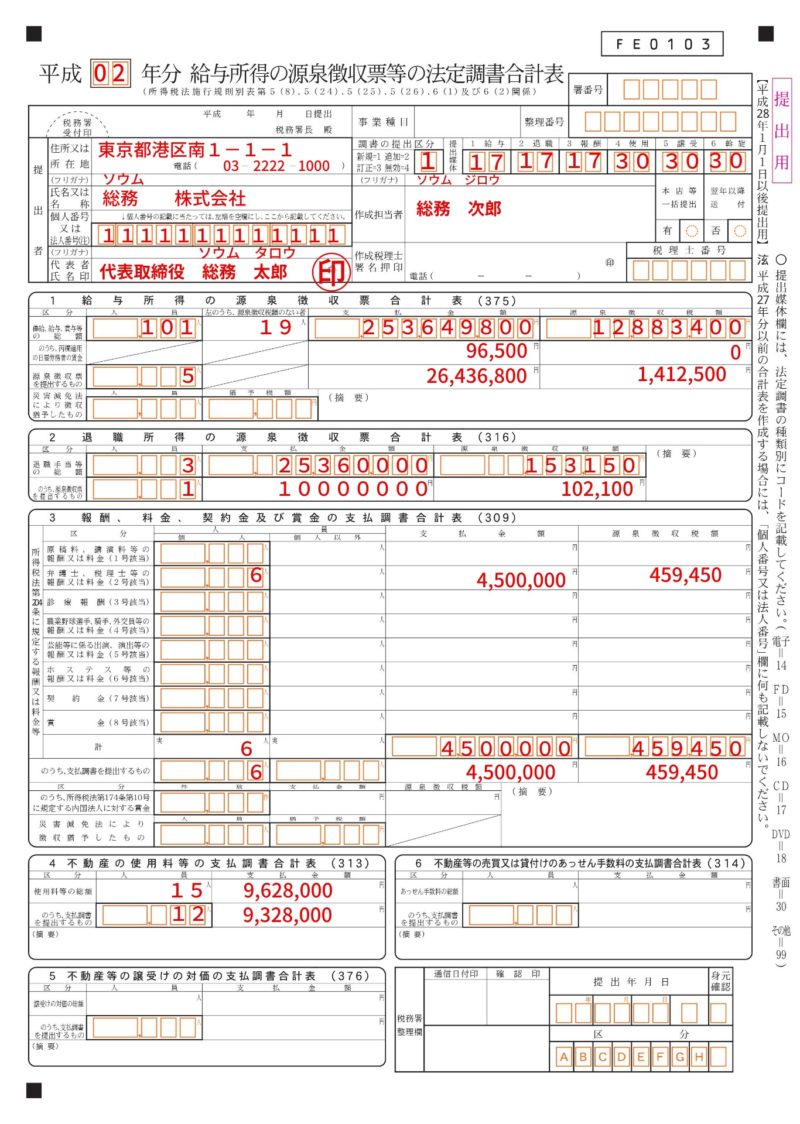

記入例

書き方

多くの場合は前年の書類を見ながら記入するのが多いと思います。

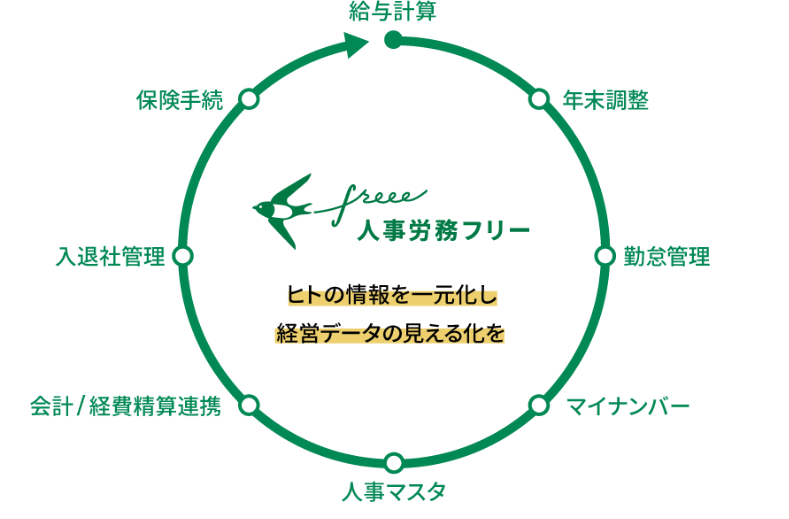

給与計算ソフトでこの書類が自動的に印刷できるようになっているものも多いです。

給与計算ソフトの場合、甲欄乙欄をちゃんと判別しない場合があったり、会社のやり方として年末調整する・しないなどの設定通りに源泉徴収票を発行していないケースもあり、注意が必要です。とはいえ、手計算よりは間違いは格段に減りますね。

記入上の注意点、計算方法

それぞれの支払調書に共通してるのが、「支払総額」とそのうち「支払調書を出すものの合計額」を書く点です。

例えば、給与なら、年末調整している・してないに関係なく、「給与総額」を書いて、年収500万超えの提出対象となる年末調整をした源泉徴収票の「合計額」を書くイメージです。

用紙の入手先

通常、税務署から年末調整の仕方など同時に、10~11月頃に郵送されてきますが、無い場合や書き損じた場合は、ここの国税庁のページからダウンロードし、カラー印刷すれば使用可能です。

社員数が少ないなどの理由で、給与計算ソフト買ってくれない、、、私も以前そういう会社にいました。

手計算はしんどいし、同じ計算を繰り返すのは無駄が多いですね。そんな時、私は社長に「マネーフォワード クラウド給与は無料で30日間使えるから試してみていいですか? 」とテストで使い始めて社長を説得した経験があります。

気になる方は「マネーフォワード クラウド給与 」の公式サイトをチェック!!

提出方法

提出方法は以下の通りです。

この合計表は、在留資格の更新など、会社の証明書類としてその写しを求められることがある書類なので、必ず、郵送の際は返信用封筒をつけるなど、写しをもらうようにしましょう。

誰が

会社の担当者

いつまでに

翌年1月31日

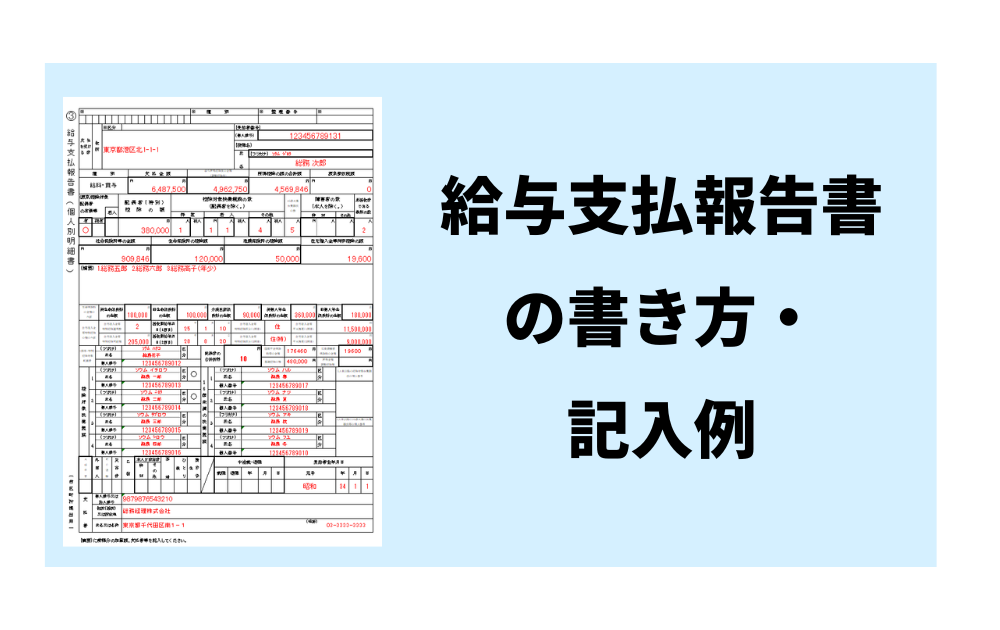

何を(添付書類)

源泉徴収票などの支払調書と上の合計表

どこに・どうする

税務署へ送付又は持参

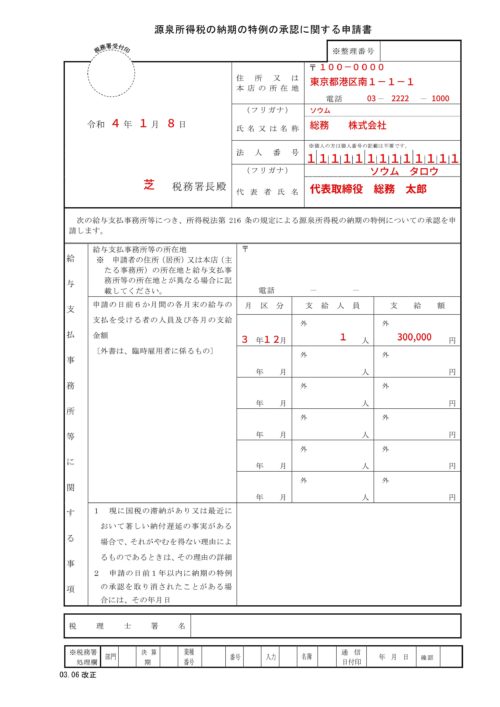

源泉所得税は10人未満だと年2回の納付に出来ます

給与から天引きする源泉所得税。支払の翌月10日までに納付しないといけませんが、10人未満の従業員の場合だと、年二回納付に切り替える事が出来ます。詳しくは「「源泉所得税の納期の特例の承認に関する申請書」の記入例、書き方、提出時の注意点など」をご覧ください。

社員数が少ないなどの理由で、給与計算ソフト買ってくれない、、、私も以前そういう会社にいました。

手計算はしんどいし、同じ計算を繰り返すのは無駄が多いですね。そんな時、私は社長に「マネーフォワード クラウド給与は無料で30日間使えるから試してみていいですか? 」とテストで使い始めて社長を説得した経験があります。

気になる方は「マネーフォワード クラウド給与 」の公式サイトをチェック!!

年末調整の昨年からの変更点は「年末調整、変更点まとめ」を、やり方や処理の方法については「年末調整から法定調書発送までのやり方と注意点」をご覧ください。

提出書類の書き方は、下記で解説してますのでよかったらご覧ください。

- 「「令和8年分給与所得者の扶養控除等(異動)申告書」の書き方、記入例、変更点など」

- 「「令和7年分給与所得の保険料控除申告書」の記入例、書き方など」

- 「「令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」」の記入例、書き方、注意点など」

- 「住宅借入金等特別控除申告書」の記入例、書き方

その他の年末調整の記事もよかったらご覧ください。