また、毎年の事ですが、実務的に気をつけたいのが、基礎控除把握のため、結婚してない人なども含め全従業員提出が必要になります。

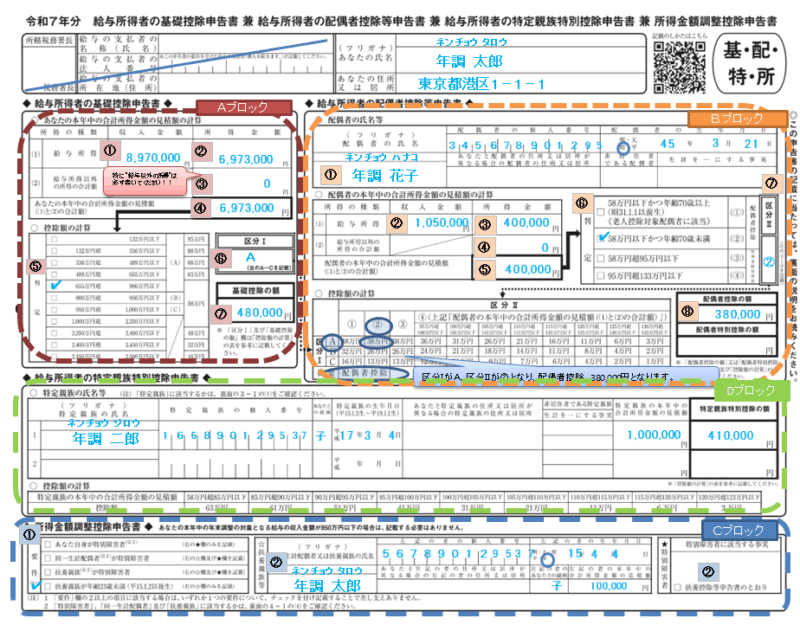

各ブロックごとに書き方の説明をしていきますね。

「令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」 の昨年からの変更点

主に以下のような変更点があります。

基礎控除申告書に関する変更点

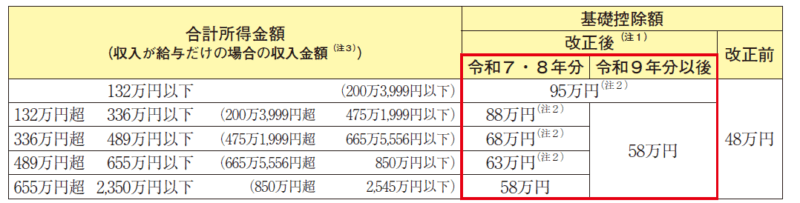

- 基礎控除額の種類の追加: 2024年版では基礎控除額が「48万円、32万円又は16万円」のいずれかでしたが、2025年版では「95万円、88万円、68万円、63万円、58万円、48万円、32万円又は16万円」と、より多くの控除額の種類が追加されました。

配偶者控除等申告書に関する変更点

- 提出条件の見直し:

- 2024年版では、本年中の合計所得金額の見積額が「1,805万円以下」で、かつ、配偶者の本年中の合計所得金額の見積額が「133万円以下」である場合に、基礎控除申告書と配偶者控除等申告書の両方を記載するとされていました。

- 2025年版では、本年中の合計所得金額の見積額が「1,000万円以下」で、かつ、配偶者の本年中の合計所得金額の見積額が「133万円以下」である場合に、両方を記載すると変更されています。合計所得金額の上限が引き下げられました。

所得金額調整控除申告書に関する変更点

- 特別障害者の定義の拡大: 2024年版で定められていた特別障害者の定義に、2025年版では以下の2項目が追加されました。

- 「常に就床を要し、複雑な介護を要する人」

- 「精神又は身体に障害のある年齢65歳以上(昭和36年1月1日以前生)の人で、その障害の程度が①、②又は④に該当する人と同程度である人として市町村長、特別区の区長や福祉事務所長の認定を受けている人」

- 夫婦共働き世帯における控除の重複適用に関する明記: 2025年版では、所得金額調整控除について、夫婦共働き世帯のように所得者が2人以上いる場合でも、特別障害者や扶養親族1人ごとに、同一世帯内のいずれか1人の所得者にのみ適用されるという制限がなく、夫婦双方が控除を受けられる可能性があることが明確に示されました。

特定親族特別控除申告書の新設

- 2025年版で新たに「特定親族特別控除申告書」が導入されました。

- 特定親族の定義: 生計を一にする年齢19歳以上23歳未満の親族(配偶者、青色事業専従者等を除く)で、合計所得金額が「58万円超123万円以下」(給与所得だけの場合は「給与の収入金額が123万円超188万円以下」)の人を指します。

- 複数人の所得者の特定親族に該当する場合の制限: ある親族が2人以上の所得者の特定親族に該当する場合、その親族はいずれか1人の所得者の特定親族にのみ該当するとみなされます。

- 非居住者である特定親族の記載: 非居住者である特定親族について控除を受ける場合、「非居住者である特定親族」欄に○印を付け、「生計を一にする事実」欄に本年中にその親族に送金等をした金額の合計額を記載する必要があります。

「令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」の記入例、書き方

以前の「配偶者控除申告書」のように配偶者控除を受ける為だけでなく、基礎控除の把握の為、年末調整を受ける従業員は必ず提出する必要があります。

4つのブロックで構成されてます。

各ブロックの記入の対象となる人

それぞれのブロック別で対象となるのは以下の通りです。

- 全従業員 ⇒「給与所得者の基礎控除申告書」

- 配偶者(特別)控除を受ける人 ⇒「給与所得者の配偶者控除等申告書」

- 本人の給与収入が850万を超え、障害者等の特定の要件を満たす人 ⇒「所得金額調整控除申告書」

- 特定親族のいる方⇒「給与所得者の特定親族特別控除申告書」

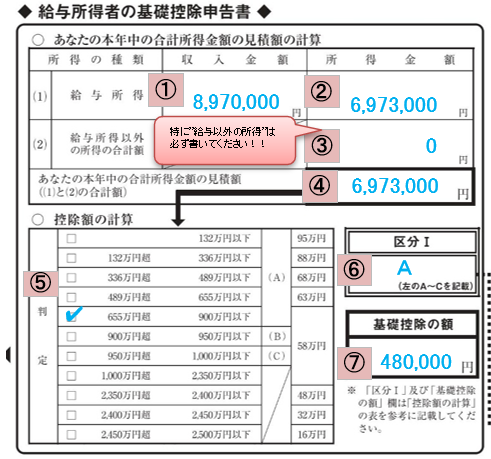

「給与所得者の基礎控除申告書」の記入例、書き方、注意点など

・初めの図のAブロックの部分です。

・番号順に記入してもらうとわかりやすいです。

・2,500万円の所得を超える人は、基礎控除がありません。

・給与以外を含む合計所得で判定される為、合計所得の申告がないと年末調整ができなくなりました。

・複数から給与収入がある場合はその合計の給与収入を書く必要があります。

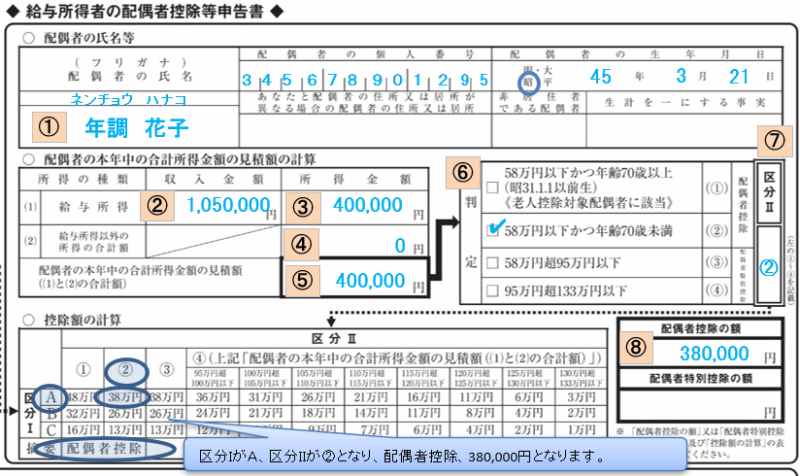

「給与所得者の配偶者控除等申告書」の記入例、書き方、注意点など

・初めの図のBブロックの部分です。

・番号順に記入してもらうとわかりやすいです。

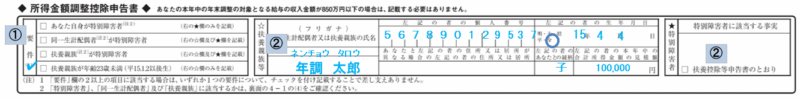

「所得金額調整控除申告書」の記入例、書き方、注意点など

・初めの図のCブロックの部分です。

・番号順に記入してもらうとわかりやすいです。

・給与収入が850万円を超える人が対象です。

・ポイントは、

その年の給与の収入金額が850万円を超える所得者の下記対象者は、

給与の収入金額(その給与の収入金額が1,000万円を超える場合には、1,000万円)から850万円を控除した金額の10%に相当する金額を、給与所得の金額から控除する、

です。

対象となる人は以下の通り。

所得金額調整控除の条件

- 本人が特別障害者に該当する者

- 年齢 23 歳未満の扶養親族を有する者

- 特別障害者である同一生計配偶者を有する者

- 特別障害者である扶養親族を有する者

特に間違いやすいのが、2の「年齢 23 歳未満の扶養親族を有する者」は文字通りなので、年少扶養親族を含み、赤ちゃんとかも含みます。

なので、扶養控除申告書とは対象が異なるので注意です。

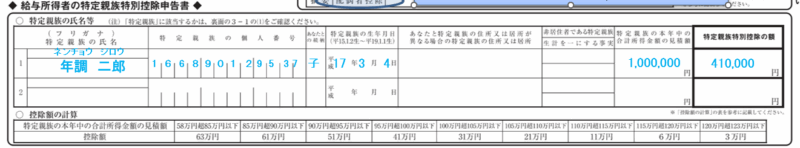

「給与所得者の特定親族特別控除申告書」の記入例、書き方、注意点など

特定親族の氏名、個人番号など

◦ 「特定親族」の定義:あなたと生計を一にする年齢19歳以上23歳未満の親族で、合計所得金額が58万円超123万円以下である人をいいます。

◦ 特定親族が非居住者である場合は、「非居住者である特定親族」欄に○を付け、「生計を一にする事実」欄に送金額等を記載します。 この場合、親族関係書類及び送金関係書類の添付等が必要ですが、扶養控除等(異動)申告書を提出した際に添付等をしているときは必要ありません。

特定親族の本年中の合計所得金額の見積額の計算

◦ 「2 給与所得者の基礎控除申告書の記入」の「あなたの本年中の合計所得金額の見積額の計算」を参考に記載してください。

特定親族特別控除の額

◦ 「控除額の計算」の表に特定親族の本年中の合計所得金額の見積額を当てはめ、対応する控除額を「特定親族特別控除の額」欄に記載します。

特定親族特別控除の適用を受けられない場合:

◦ 2人以上の所得者の特定親族に該当する親族がいる場合、その親族は、これらの所得者のうちいずれか1人の特定親族にのみ該当するものとみなされます。

◦ 所得者の特定親族に該当する親族が他の所得者の配偶者特別控除の対象となる配偶者にも該当する場合には、その親族は、これらの所得者のうちいずれか1人の特定親族又は配偶者特別控除の対象となる配偶者にのみ該当するものとみなされます。

◦ 親族の双方がお互いに適用を受けることや、この控除の適用を受けている親族を特定親族として適用を受けることはできません。

「令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」の注意点など

・添付書類は、裏面に貼る箇所がないので、無いようです。

・扶養家族等の証明書類は「扶養家族等申告書」の裏に貼ります。

社員数が少ないなどの理由で、給与計算ソフト買ってくれない、、、私も以前そういう会社にいました。

手計算はしんどいし、同じ計算を繰り返すのは無駄が多いですね。そんな時、私は社長に「マネーフォワード クラウド給与は無料で30日間使えるから試してみていいですか? 」とテストで使い始めて社長を説得した経験があります。

気になる方は「マネーフォワード クラウド給与 」の公式サイトをチェック!!

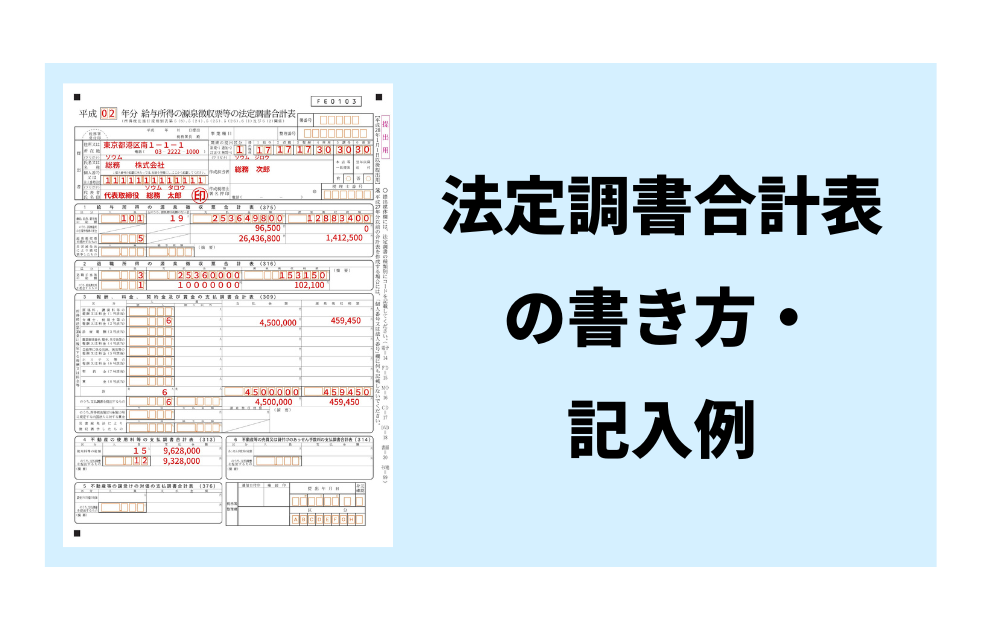

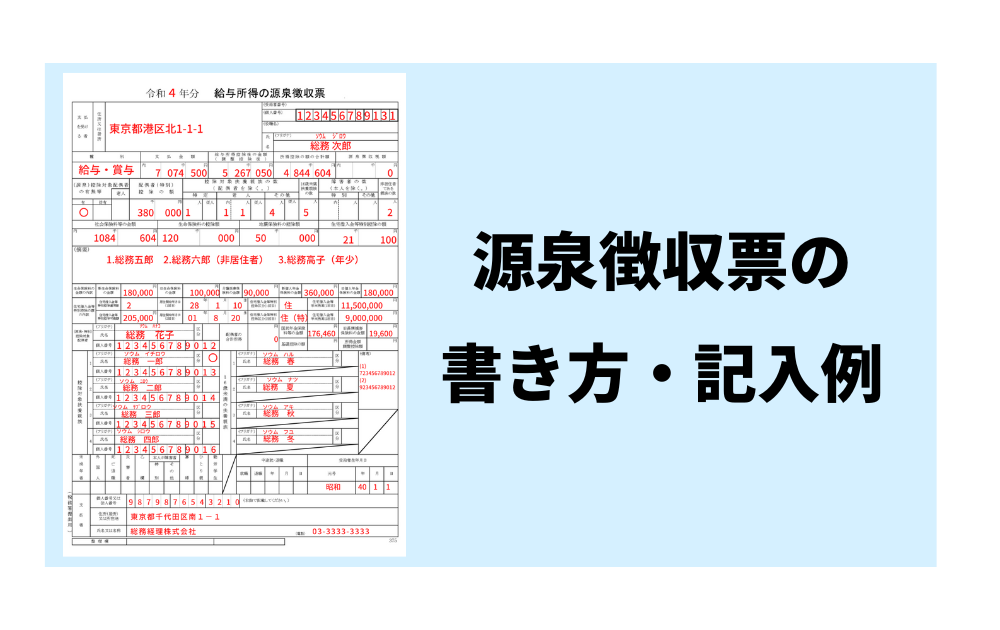

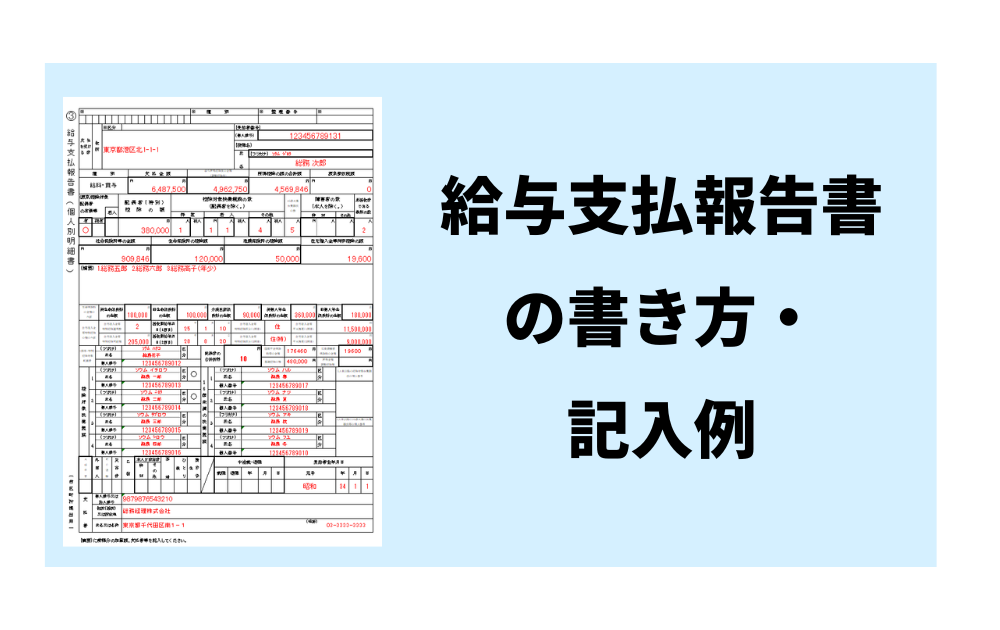

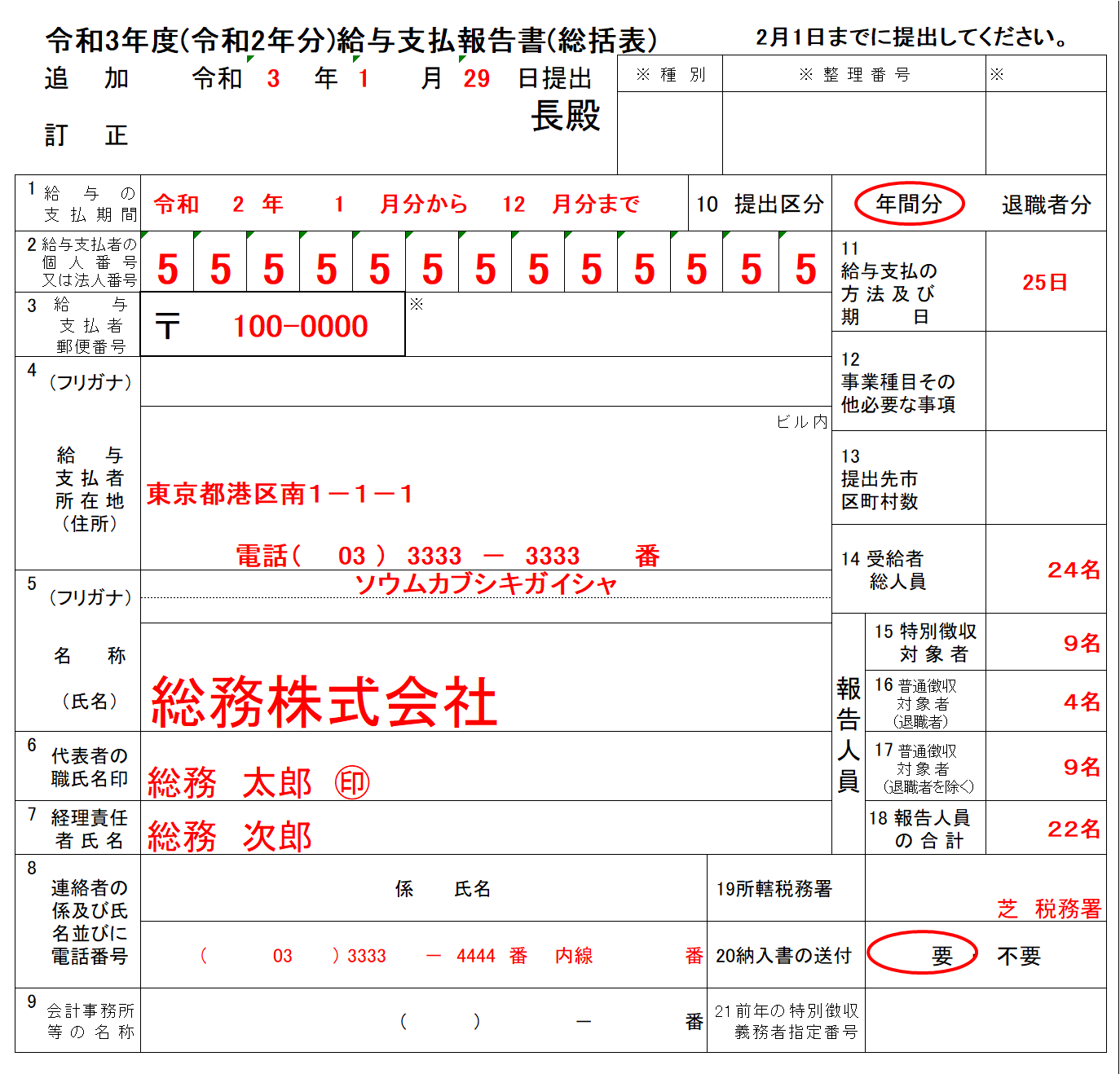

年末調整の昨年からの変更点は「年末調整、変更点まとめ」を、やり方や処理の方法については「年末調整から法定調書発送までのやり方と注意点」をご覧ください。

提出書類の書き方は、下記で解説してますのでよかったらご覧ください。

- 「「令和8年分給与所得者の扶養控除等(異動)申告書」の書き方、記入例、変更点など」

- 「「令和7年分給与所得の保険料控除申告書」の記入例、書き方など」

- 「「令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」」の記入例、書き方、注意点など」

- 「住宅借入金等特別控除申告書」の記入例、書き方

その他の年末調整の記事もよかったらご覧ください。