令和7年分(2025年末)の年末調整の変更点をまとめます。昨年は定額減税が大きな変更でしたが、今年も大きく変わります。

これらの変更は、令和7年度税制改正によるものであり、原則として令和7年12月1日に施行され、令和7年分以後の所得税に適用されます。このため、令和7年12月以降に行われる年末調整事務に変更が生じることになります。

主な変更点は以下の通りです。

タップできるもくじ

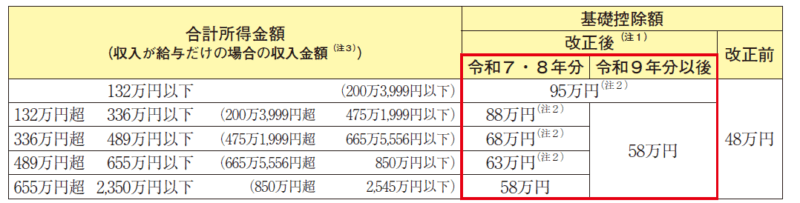

基礎控除の見直し

- 個人の合計所得金額に応じて基礎控除額が改正されました。

- 改正後の基礎控除額は、合計所得金額に応じて58万円に37万円、30万円、10万円、5万円といった加算額が上乗せされる形となります。

- ただし、合計所得金額が2,350万円を超える方については、基礎控除額の改正はありません。

- この見直しに伴い、令和8年分以後の「源泉徴収税額表」も改正されています。

- 基礎控除の変動は、令和7・8年と令和9年以後と段階的に変動する点にも注意が必要です。

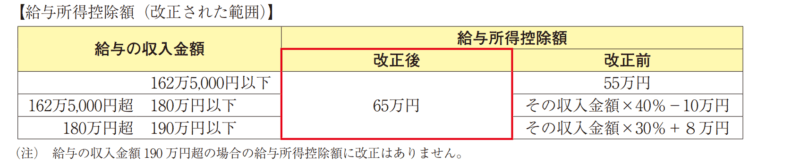

給与所得控除の見直し

- 給与所得控除の最低保障額が55万円から65万円に引き上げられました。

- 給与の収入金額が190万円を超える方については、給与所得控除額の改正はありません。

- この改正により、令和7年分以後の「年末調整等のための給与所得控除後の給与等の金額の表」や令和8年分以後の「源泉徴収税額表」が改正されています。

特定親族特別控除の創設

- 「特定親族特別控除」 という新たな制度が創設されました。

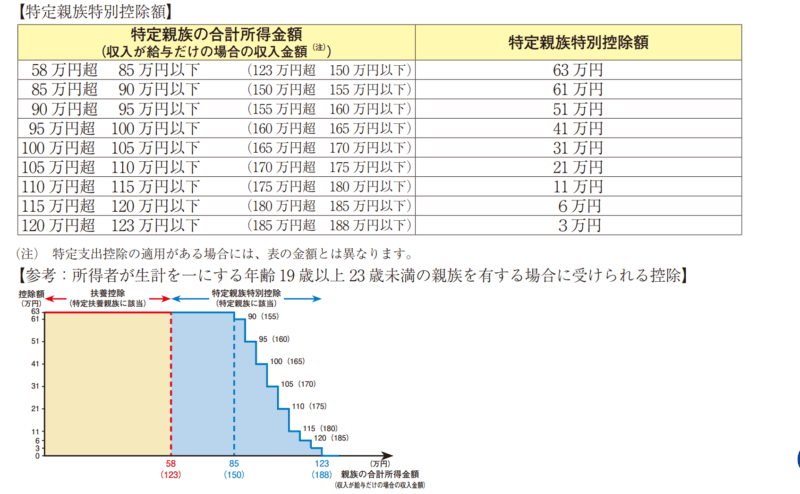

- これは、所得者が「特定親族」を持つ場合に、その特定親族1人につき、その合計所得金額に応じて所得から一定額(最⾼63万円)を控除するものです。

- 特定親族とは、所得者と生計を共にする19歳以上23歳未満の親族(配偶者などを除く)で、合計所得金額が58万円を超え123万円以下の方を指します。里子も含まれます。

- この控除の適用を受けるためには、「給与所得者の特定親族特別控除申告書」を勤務先に提出する必要があります。

- 特定親族の合計所得金額が58万円以下の場合は、特定親族特別控除の対象外ですが、扶養控除(特定扶養親族として63万円)の対象となります。

扶養親族等の所得要件の改正

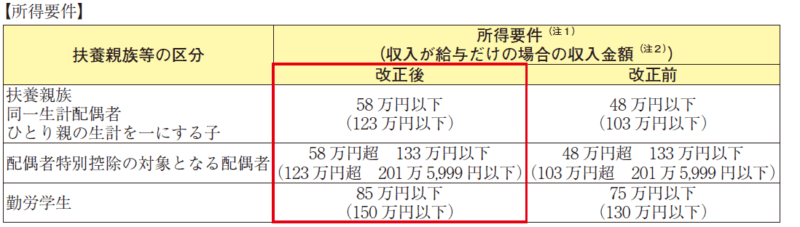

- 上記の基礎控除の改正に伴い、扶養控除等の対象となる扶養親族などの所得要件も改正されました。

- また、給与所得控除の改正に合わせて、家内労働者などの事業所得等の所得計算の特例における必要経費の最低保障額も55万円から65万円に引き上げられています。

- これらの改正により、新たに扶養控除等の対象となる扶養親族等がいる場合は、「令和7年分給与所得者の扶養控除等(異動)申告書」の提出が必要です。

住宅借入金等特別控除における調書方式の導入

- 令和7年分の年末調整からは、「調書方式」による住宅借入金等特別控除の適用を受ける方がいます。

- 調書方式とは、金融機関等が税務署に情報提供し、その情報に基づいて国税当局から所得者本人に住宅借入金等の「年末残高情報」が提供される仕組みです。

- この方式を利用する場合、通常必要とされる「住宅取得資金に係る借入金の年末残高等証明書」の添付が不要になります。

・「証明書方式」…住宅ローン控除の適用を受ける納税者の方が、住宅ローン債権者である金融機関等から交付を受けた年末残高証明書を、確定申告又は年末調整の際に、税務署又は勤務先に提出する方式

・「調書方式」 …債権者が税務署に「住宅取得資金に係る借入金等の年末残高等調書を提出し、国税当局から納税者に住宅ローンの「年末残高情報」を提供する方式

国税庁「住宅ローン控除の適用に係る手続(年末残高調書を用いた方式)について」

(可能性あり)通勤手当に係る非課税限度額の改正

もし通勤手当の非課税限度額が改正される場合には、年末調整で対応が必要となることがあります。最新情報は国税庁ホームページからの発表待ちの段階です。

Excelで年末調整や給与計算している人へ

社員数が少ないなどの理由で、給与計算ソフト買ってくれない、、、私も以前そういう会社にいました。

手計算はしんどいし、同じ計算を繰り返すのは無駄が多いですね。そんな時、私は社長に「マネーフォワード クラウド給与は無料で30日間使えるから試してみていいですか? 」とテストで使い始めて社長を説得した経験があります。

気になる方は「マネーフォワード クラウド給与 」の公式サイトをチェック!!

年末調整特集

年末調整の昨年からの変更点は「年末調整、変更点まとめ」を、やり方や処理の方法については「年末調整から法定調書発送までのやり方と注意点」をご覧ください。

提出書類の書き方は、下記で解説してますのでよかったらご覧ください。

- 「「令和8年分給与所得者の扶養控除等(異動)申告書」の書き方、記入例、変更点など」

- 「「令和7年分給与所得の保険料控除申告書」の記入例、書き方など」

- 「「令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」」の記入例、書き方、注意点など」

- 「住宅借入金等特別控除申告書」の記入例、書き方

その他の年末調整の記事もよかったらご覧ください。