令和6年分の年末調整は、定額減税が例年との大きな違いとなっています。

この定額減税の年末調整のやり方、その他の令和6年分の変更点について解説していきます。

定額減税の年末調整のやり方・注意点

定額減税の対象となる人

基本的に「年末調整の対象者 ≒ 定額減税の対象者」です。詳細は下記の通りです。

⑴年末調整の際に定額減税の対象となる人

国税庁「年末調整のしかた P3」

年末調整の対象となる人が、原則として、年調所得税額(年末調整により算出された所得税額で、(特定増改築等)住宅借入金等特別控除の適用を受ける場合には、その控除後の金額をいいます。以下同じです。)から年調減税額を控除する年調減税の対象者となります。

ただし、年末調整の対象となる人のうち、給与所得以外の所得を含めた合計所得金額が1,805万円を超えると見込まれる人については、年調減税額を控除しないで年末調整を行うことになります。

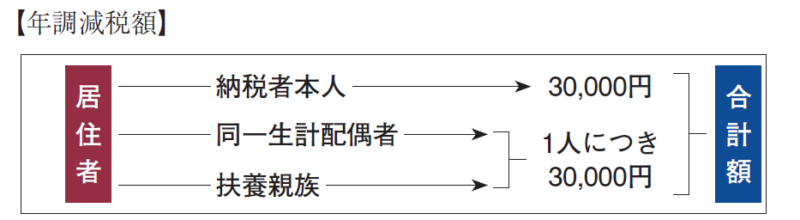

定額減税の減税額

本人及び扶養親族、各3万円の合計金額となります。

従業員から回収する書類のチェックポイント

本人及び扶養家族が定額減税の対象者かどうかは、例年の年末調整と同じく、下の二つの申告書を確認します。

- 令和6年分 給与所得者の扶養控除等(異動)申告書

- 令和6年分 給与所得者の基礎控除申告書、給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書

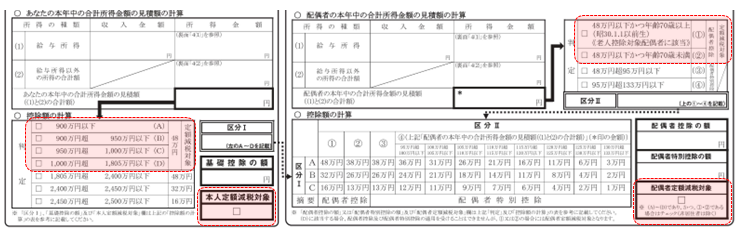

特に②の本人の基礎控除と配偶者の確認が例年の年末調整と違います。

下の図の赤い箇所が例年と違う所です。

本人分の定額減税については所得が1,805万円以下が対象となり、配偶者の定額減税については所得が48万円以下が対象となります。

特に、配偶者特別控除の対象となる配偶者は配偶者自身の合計所得金額が48万円を超えるので、本人の年調減税額の計算には含めません

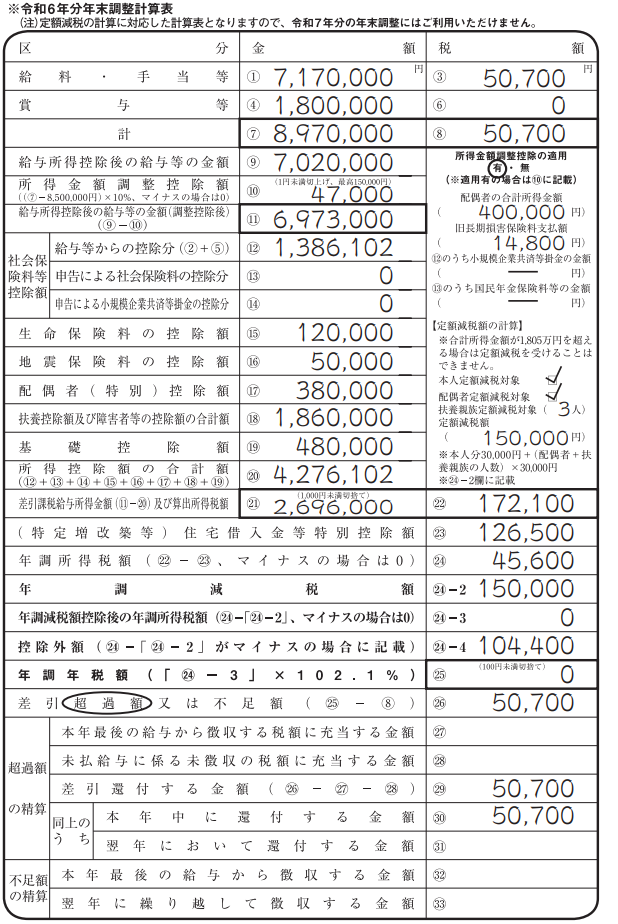

定額減税の計算方法

本人及び配偶者、扶養家族、合計で定額減税額15万円の下記の例で説明します。

この場合、「(特定増改築等)住宅借入金等特別控除額㉓」欄の金額が「算出所得税額㉒」欄の金額より多いため控除しきれないときは、「年調所得税額㉔」欄に「0」と記入し、控除しきれない部分の金額は切り捨てます。

なお、(特定増改築等)住宅借入金等特別控除の適用を受けない人については、算出所得税額が「年調所得税額㉔」となります。

この場合、「年調減税額㉔-2」欄の金額が「年調所得税額㉔」欄の金額より多いため控除しきれないときは、「年調減税額控除後の年調所得税額㉔-3」欄に「0」と記入し、年調減税額のうち控除しきれない部分の金額を「控除外額㉔-4」欄に記入

年末調整において年税額を計算する際には、復興特別所得税を含めた年税額(年調年税額)を算出する必要があります。

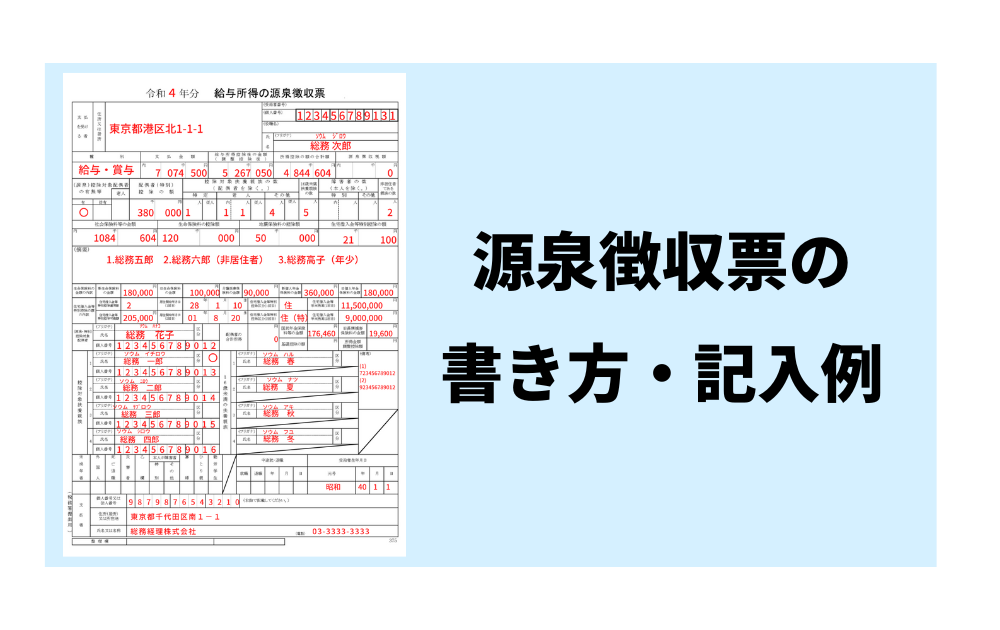

源泉徴収票への記載方法

源泉徴収票には、摘要欄に次の例のとおり記載します。

(例)年調減税額が90,000円、実際に控除した年調減税額が80,000円、控除しきれなかった 金額が10,000円の場合

「源泉徴収時所得税減税控除済額80,000円、控除外額10,000円」

※合計所得金額が1,000万円超である従業員の同一生計配偶者分を加算の対象に含めた場合 は、上記に加えて 「非控除対象配偶者減税有」と記載します。

また、控除しきれなかった金額がない場合は、「控除外額0円」 と記載します。

6月1日以降に入社した人の年調減税はどうなるのか?

月次減税は年調減税に影響しません

上の計算の流れでもわかるように、前職での月減税額を年調減税の計算するのに使いません。

あくまで、年末時点の状況で判断されます。

その他の令和6年分の年末調整の変更点

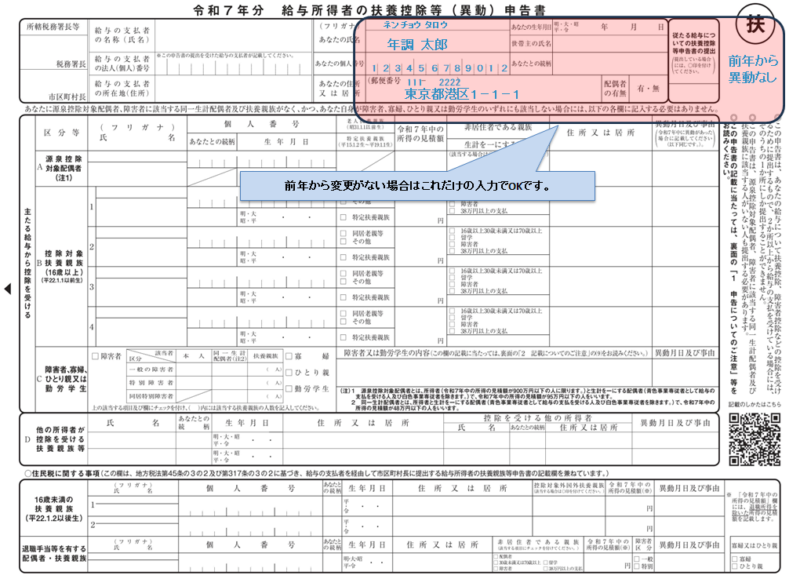

「簡易な申告書」でOKに

前年に勤務先へ提出した「扶養控除等(異動)申告書」から内容に異動がない場合は、異動がない旨を記載した申告書を提出できます。

この申告書を「簡易な申告書」といい、2024年の年末調整の変更点となっています。

記入の方法は上の通りで、記入が必要なのは下の2点だけです。

- 氏名、個人番号及び住所又は居所

- 異動がない旨の記載

保険料控除申告書の申告者との続柄の記載が不要に

令和6年月1日以後に提出する「給与所得者の保険料控除申告書」について、次に掲げる事項(申告者との続柄)の記載を要しないこととされました。

(1)社会保険料について、社会保険料のうちに自己と生計を一にする配偶者その他の親族が負担すべきものがある場合におけるこれらの者の申告者との続柄

(2)新生命保険料及び旧生命保険料について、保険金、年金、共済金、確定給付企業年金、退職年金又は退職一時金の受取人の申告者との続柄

⑶介護医療保険料について、保険金、年金又は共済金の受取人の申告者との続柄

⑷新個人年金保険料及び旧個人年金保険料について、年金の受取人の申告者との続柄

源泉所得税の改正のあらまし令和6年4月

その他、気をつけたいこと

昨年同様、基礎控除申告書の提出の忘れに注意

基礎控除の適用を受ける方は基礎控除申告書の提出が必要となりますので、提出漏れがないようご注意ください。

社員数が少ないなどの理由で、給与計算ソフト買ってくれない、、、私も以前そういう会社にいました。

手計算はしんどいし、同じ計算を繰り返すのは無駄が多いですね。そんな時、私は社長に「マネーフォワード クラウド給与は無料で30日間使えるから試してみていいですか? 」とテストで使い始めて社長を説得した経験があります。

気になる方は「マネーフォワード クラウド給与 」の公式サイトをチェック!!

年末調整の昨年からの変更点は「年末調整、変更点まとめ」を、やり方や処理の方法については「年末調整から法定調書発送までのやり方と注意点」をご覧ください。

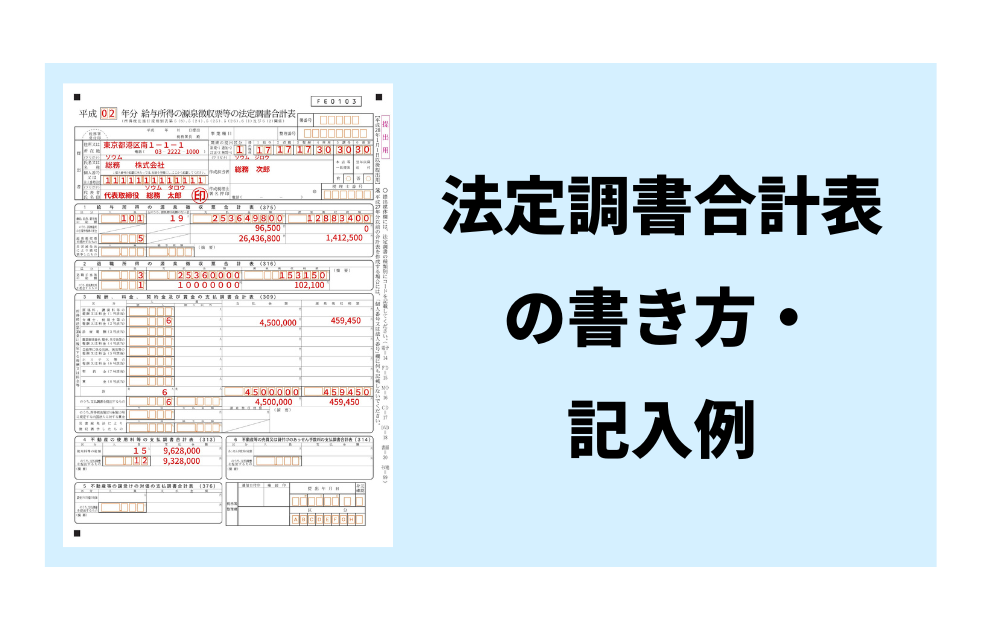

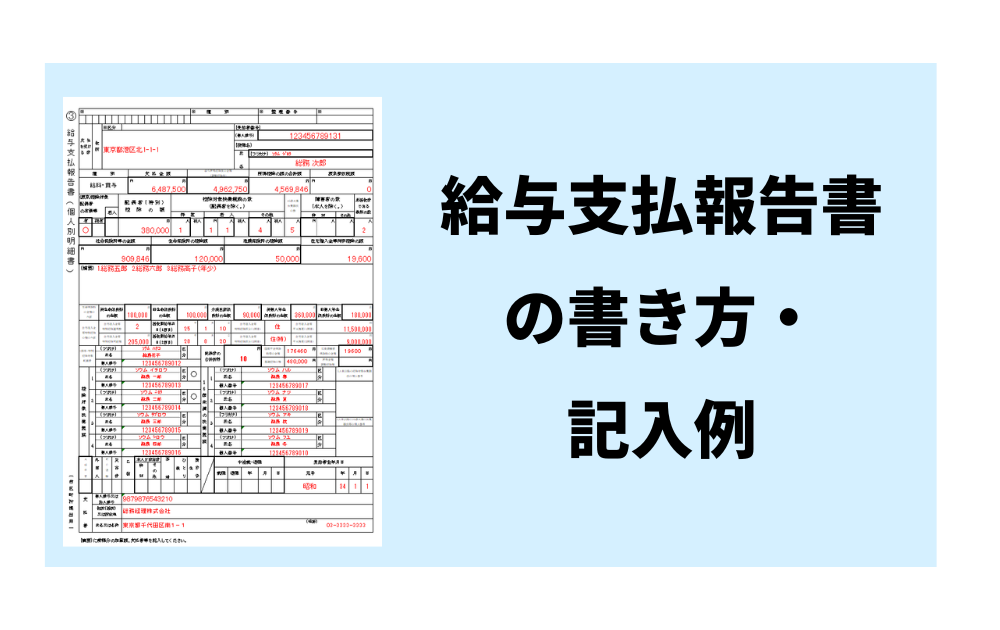

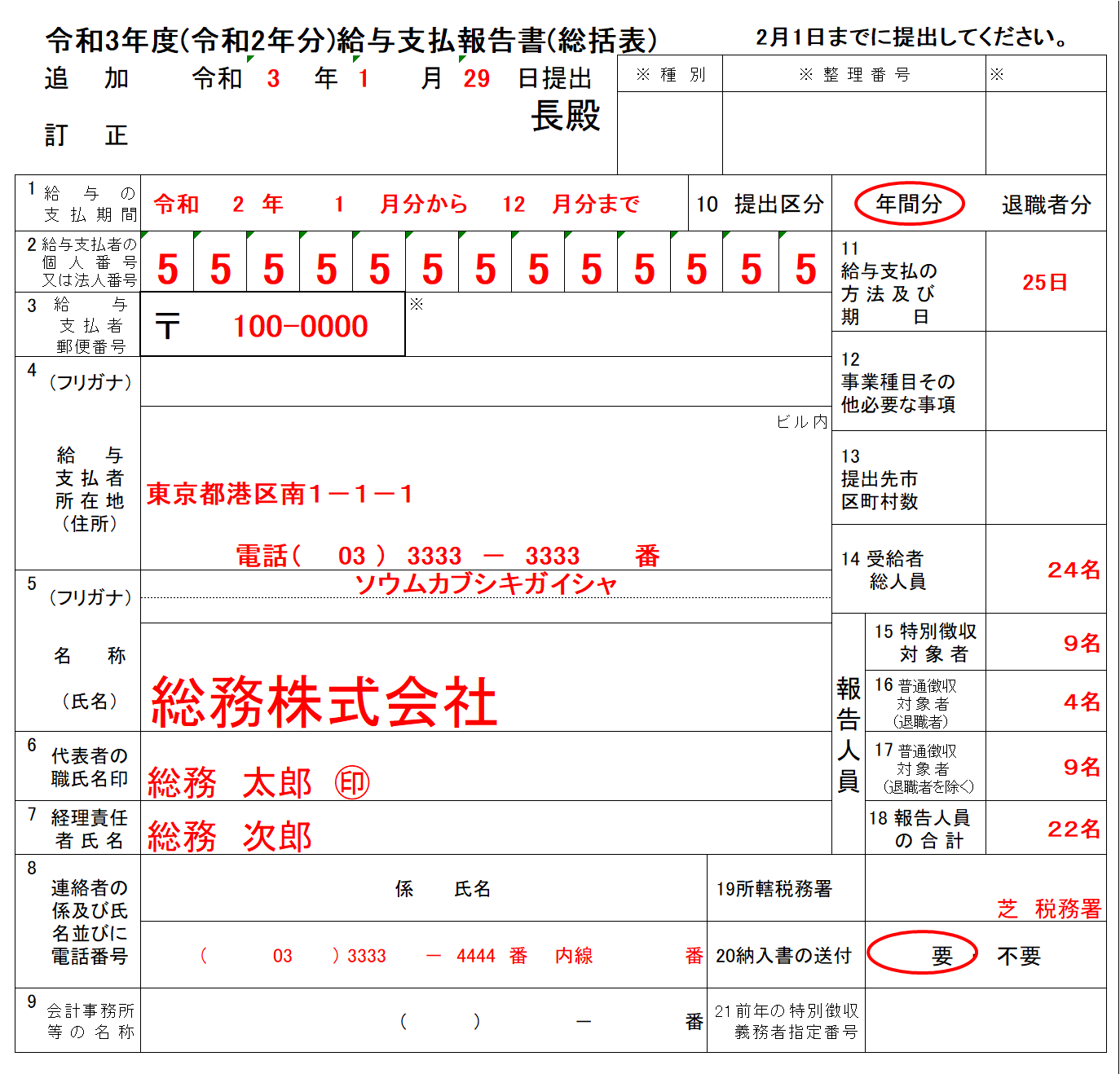

提出書類の書き方は、下記で解説してますのでよかったらご覧ください。

- 「「令和8年分給与所得者の扶養控除等(異動)申告書」の書き方、記入例、変更点など」

- 「「令和7年分給与所得の保険料控除申告書」の記入例、書き方など」

- 「「令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」」の記入例、書き方、注意点など」

- 「住宅借入金等特別控除申告書」の記入例、書き方

その他の年末調整の記事もよかったらご覧ください。