年末調整の保険料控除について、証明書などの疑問を中心にまとめました。

年末調整のやり方や処理の方法については「年末調整から法定調書発送までのやり方と注意点」をご覧ください。

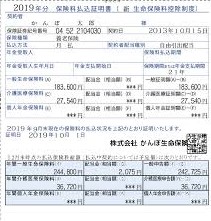

年末調整の生命保険料控除証明書について疑問

年末調整で一番該当者が多いのは生命保険料控除ではないでしょうか。

その分色々なケースを見ることが多いのですが、給与計算担当が悩みやすいポイントをあげていきたいと思います。

本人名義以外の生命保険料控除証明書は使える(控除できる)か?

奥さんや両親など本人名義以外の場合、生命保険料控除は適用されるのでしょうか。

これは、国税庁のHPで「OK」と書いてます。

その保険料を支払ったことを明らかにした場合は、生命保険料控除の対象として差し支えありません。

生命保険料控除は、居住者が一定の生命保険契約等に係る保険料又は掛金を支払った場合に総所得金額等から控除することができます(所得税法第76条第1項)。この生命保険契約等については、その保険金等の受取人の全てがその保険料等の払込みをする者又はその配偶者その他の親族(個人年金保険契約等である場合は、払込みをする者又はその配偶者)でなければなりませんが、必ずしも払込みをする者が保険契約者である必要はありません(所得税法第76条第5項、第8項)。

国税庁https://www.nta.go.jp/law/shitsugi/gensen/03/35.htm

したがって、保険契約者が保険料を支払うのが通例ですが、契約者の夫であるAが支払ったことを明らかにした場合には、Aの生命保険料控除の対象となります。

注意するポイントは「その保険料を支払ったのが誰か?」ですね。

だれが支払うかがポイントで、名義人自体は家族名義でもOKです。

ただ、前職の担当税理士がそうだったのですが、会社によっては「本人名義しか認めない」とルールを決めているケースもあるので、前例を確認しといた方がいいと思います。

年の途中で解約した生命保険料控除証明書は使える(控除できる)か?

保険会社の乗り換えなど、保険会社を変えるのはよくあることですね。

これについても「OK」と国税庁のホームページで言ってますね。

その年中に生命保険契約の保険料を支払った場合には生命保険料控除の適用を受けることができますので、年の中途で解約した場合でも、解約までに支払った保険料について控除を受けることができます。

この場合において、解約一時金は原則として一時所得となりますので、支払保険料の金額から控除する必要はありません。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140_qa.htm

ただ、上の説明にもありますが、解約した際の一時金の扱いが所得の計算上必要になりますね。

生命保険料控除証明書 はコピーはダメなの?

う~ん、何故かこういう人いますね。

これはもちろんダメですね。これをOKにすると、上に書いているように家族全員がそれぞれの会社で、”私が支払っている”と言って控除できてしまいますからね。

そういう意味で、保険会社の再交付が多い人も要チェックですね。

年末調整の国民健康保険料の控除の証明書や領収書は必要か?

結論から先に書くと、

国民年金を社会保険料で控除する場合、国民年金控除証明書が必要です。

国民健康保険料には必要ありません。(年金と健康保険のちがい)

ここがよく質問を受けます。

証明書類 上記⑴に掲げる社会保険料のうち、⑥の保険料又は掛金(以下「保険料等」といいます。)で 本人が直接支払ったものについては、支払った保険料等の多少に関係なく、その保険料等を支払 ったことの証明書類を保険料控除申告書に添付して提出又は提示する必要があります。 証明書類の交付を請求中などのため、証明書類が確認できない場合でも、翌年1月末日までに 提出又は提示することを条件として社会保険料の控除をしたところで年末調整を行ってもよいこ とになっています。

国税庁HP、P32、https://www.nta.go.jp/publication/pamph/gensen/nencho2019/01.htm

国税庁の「年末調整のしかた」に上記のように、 「国民年金」のみ限定的に抜粋して証明書の添付を義務化しています。

上記のその⑥の保険料または掛金というのが、「国民年金」のことですね。そのほかの介護保険料とかも必要ないです。

なぜ、年末調整に国民健康保険料の証明書は必要ないのか

このように、説明すると「証明書がいらないなら適当に書けるんじゃないの?」といわれますが、もちろん、「証明書がいらないくらい、税務署や役所側からしたら当たり前にわかる情報だからいらない」のです。

それに、年末調整や確定申告で必要なら必ず証明書が送られてくるはずです。

「なんかそれっぽい書類が送られてきたら持って来て」と従業員の方に説明するのもいいかもしれませんね。

やさしいとみるか、試されてるとみるか人それぞれだと思いますが、きちんとチェックしていきましょう。

年末調整で家族の年金の特別徴収分の介護保険料を控除できるか?

先日、親が受け取った年金の払込通知表を持ってきて、これを社会医療保険料控除にしてほしいと言ってきた人がいます。

家族が払った国民年金や健康保険料などの、いわゆる社会保険料を家族の分であれば控除できるという流れ、で言ってきているのだとは思うんですが。どうやら無理のようです。

国税庁のHPの見解

私も疑問に思いネットで色々探しましたが、この国税庁のHPの答えが正しそうです。

介護保険料などの社会保険料が、あなたの妻の公的年金から特別徴収されている場合、その社会保険料を支払ったのは妻になります。したがって、あなたが支払った社会保険料ではありませんから、あなたの社会保険料控除の対象にはなりません。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1130_qa.htm

う~ん、一応ネットで色々書いてあるので、税務署に聞いてみましたが、「特別徴収ということは年金の受け取りをした親が払っているということ。親自身が確定申告を行ってください」とのことでした。

つまり誰が支払った保険料かという観点ですね。

誰が支払ったかという意味では、年金から住民税なども引かれているので、そのあたりの問題も出てくるのかもしれません。

逆に、働きながら年金をもらってるなど、親族でなく本人分については控除可能との事でした。

対策としてよく見かけたのが、確定申告であれば、申告できるというものでした。これについても 確定申告の国税庁のホームページでできないと書いてあるのでおそらくできないと思います。

生計を一にする配偶者その他の親族が受け取る年金から引落し(特別徴収)されている国民健康保険料(税)や後期高齢者医療保険料、介護保険料は、あなたの控除の対象にはなりません。なお、国民健康保険料(税)や後期高齢者医療保険料で、あなたが口座振替によりその保険料を支払った場合には、あなたの控除の対象となります。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2018/b/03/order3/3-3_12.htm

会社の総務経理としての仕事として、どこまでするべきか悩むときは多いです。

ただ年末調整のように「確定申告すれば同じことだから」と逃げることができるのであれば、そういういい方も保身術としてありかなと最近思います。

社員数が少ないなどの理由で、給与計算ソフト買ってくれない、、、私も以前そういう会社にいました。

手計算はしんどいし、同じ計算を繰り返すのは無駄が多いですね。そんな時、私は社長に「マネーフォワード クラウド給与は無料で30日間使えるから試してみていいですか? 」とテストで使い始めて社長を説得した経験があります。

気になる方は「マネーフォワード クラウド給与 」の公式サイトをチェック!!

年末調整の昨年からの変更点は「年末調整、変更点まとめ」を、やり方や処理の方法については「年末調整から法定調書発送までのやり方と注意点」をご覧ください。

提出書類の書き方は、下記で解説してますのでよかったらご覧ください。

- 「「令和8年分給与所得者の扶養控除等(異動)申告書」の書き方、記入例、変更点など」

- 「「令和7年分給与所得の保険料控除申告書」の記入例、書き方など」

- 「「令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」」の記入例、書き方、注意点など」

- 「住宅借入金等特別控除申告書」の記入例、書き方

その他の年末調整の記事もよかったらご覧ください。