夏と年末が近くなると賞与の準備が始まります。

賞与の計算については給与の計算と若干異なる点があります。

給与との違いにふれながら、賞与計算のやり方について解説していきたいと思います。

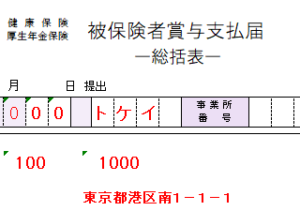

賞与計算後に必要になる被保険者賞与支払届の書き方「被保険者賞与支払届の書き方、記入例、提出方法、注意点など」も合わせてご覧ください。

そもそも賞与とは・・・

賞与とは、一言でいえば、毎月の給与以外のことですが、定義としては国税庁と協会けんぽでは以下の形となりますね。

国税(所得税)の賞与の定義

賞与とは、定期の給与とは別に支払われる給与等で、賞与、ボーナス、夏期手当、年末手当、期末手当等の名目で支給されるものその他これらに類するものをいいます。なお、給与等が賞与の性質を有するかどうか明らかでない場合、次のようなものは賞与に該当するものとされます。

(1) 純益を基準として支給されるもの

国税庁HP「No.2523 賞与に対する源泉徴収」

(2) あらかじめ支給額又は支給基準の定めのないもの

(3) あらかじめ支給期の定めのないもの。ただし、雇用契約そのものが臨時である場合のものを除きます。

(4) 法人税法第34条第1項第2号≪事前確定届出給与≫に規定する給与(他に定期の給与を受けていない者に対して継続して毎年所定の時期に定額を支給する旨の定めに基づき支給されるものを除きます。)

(5) 法人税法第34条第1項第3号に規定する業績連動給与

健康保険の賞与の定義

標準賞与額を決める場合にそのもととなる賞与は、賃金、給料、俸給、手当、賞与、その他いかなる名称であるかを問わず、被保険者が労働の対償として受けるもののうち年3回以下の支給のものをいいます。なお、年4回以上支給されるものは、標準報酬月額の対象となります。また、労働の対償とみなされない結婚祝金等は対象外です。

協会けんぽ「賞与の範囲」

とあります。

つまり、所得税と健康保険料などでは、厳密には賞与の範囲が異なり、各税金や保険料の計算方法、役所への提出書類では、賞与の対象範囲が異なるので注意が必要となります。

賞与の計算例、明細例

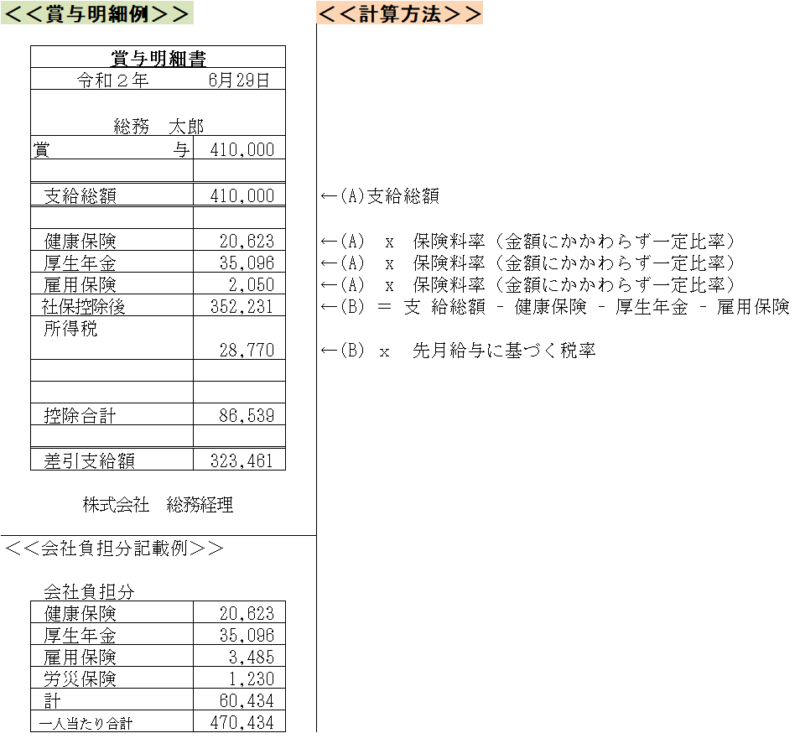

上側が、賞与の明細の例です。

下側は経理仕分けで必要になる会社負担の計算分です。

こんな感じでエクセルでも簡単に作れます。

所得税の計算方法~賞与は所得税の計算方法が給与と違う

賞与から源泉徴収する所得税等は、「賞与に対する源泉徴収税額の算出率の表」の「給与所得者の扶養控除等申告書」を提出している場合は「甲欄」、提出していない場合は「乙欄」を使用して計算します。

(ここは給与と同じです)

まず、前月の給与から社会保険料等を差し引き、次にその金額と扶養親族等の数を「賞与に対する源泉徴収税額の算出率の表」に当てはめて税率(賞与の金額に乗ずべき率)を求めます。

そして「(賞与から社会保険料等を差し引いた金額)×先ほど出した税率」で算出した金額が、賞与から源泉徴収する税額になります。

大きくは、上記の通りですが給与と大きく異なるのは前月の給与が基準になるという点です。ご注意ください。

給与計算にこの本がオススメです!!

前月の給与の金額の10倍を超える賞与を支払う場合の計算方法

前月の給与の金額の10倍を超える賞与を支払う場合は、 少しややこしいです。

1. (賞与から社会保険料等を差し引いた金額)÷6

2. 1.+(前月の給与から社会保険料等を差し引いた金額)

3. 2.の金額を「月額表」に当てはめて税額を求める。

4. 3.-(前月の給与に対する源泉徴収税額)

5. 4.×6

この金額が賞与から源泉徴収する税額になります。

(注) 賞与の計算期間が半年を超える場合には、賞与から社会保険料等を差し引いた金額を12で除して、同じ方法で計算します。

そして、求めた金額を12倍したものが源泉徴収する税額になります。

前月の給与がない場合の賞与の計算方法

よくある間違いがこれです。

というのも、休職などで前月給与がない場合、給与計算ソフトの多くが、税額をゼロで自動計算してしまう、からです。

ちなみに、通常の賞与に対する源泉徴収税額は、賞与に対する源泉徴収税額表の算出率の表を使用して、算出しますが、前月中に普通給与の支払いがない人に支払う賞与に対する税額は、この表を適用することはできません。

前月中に普通給与の支払いがない人に支払う賞与の計算方法は以下の通りです。

(前月中の普通給与の支払金額が前月中の社会保険料の金額以下である場合も、以下の計算方法によって税額を計算します。)

1、 社会保険料控除後の賞与の金額を6分の1(賞与の支給対象期間が6ヵ月を超える場合には、12分の1)します。

2 、1で求めた金額をその月の社会保険料控除後の給与等の金額とみなして、税額を求めます。

※国税庁の「給与所得の源泉徴収税額表(月額表)」をご参照ください。

3、 2によって求めた税額を6倍(賞与の支給対象期間が6ヶ月を超える場合には12倍)した金額が、その賞与に対する源泉徴収税額になります。

(関連法令:所法186、復興財確法28、29、同法告示別表第1、第3、所基通183-1の2、186-4)

ただ、実際には、、、

税務署的には上の計算方法ですが、これまでこの方法で計算している会社にはあったことはありません。

おそらく額によっては年末調整時に払い・戻しが多くなるからでしょうね。

今まで見かけた一番多い処理方法は、前月の給与がない場合は、前々月など通常の給与が払われた額を使うパターンが多いですね(6月分がなければ5月分で計算するなど)

こうすれば、毎月の給与の変動が激しくなければ、社員とのやりとりが年末調整の時にスムーズにいきやすいですね。

この方法は、一部の給与計算ソフトでは「前月の給与データがなければ、前々月を使う」という設定があるくらいなので、特に問題ないようです。

健康保険料や厚生年金保険料は、給与計算と違い一定比率

毎月の給与は安定しているので、社会保険料は一定なのに対し、賞与は変動するため、健康保険料や厚生年金保険料も一定比率をかける形です。

| 保険料の種類 | 保険料額の計算方法 |

|---|---|

| 毎月の保険料額 | 標準報酬月額 × 保険料率 |

| 賞与の保険料額 | 標準賞与額 × 保険料率 |

給料から一定額を差し引いている 形とは異なるのでご注意ください。

雇用保険、労災保険の計算方法

雇用保険、労災保険は給与と同じく交通費込みの総支給額に対して一定比率です。

なお給与計算ソフト で計算している場合は自動的に計算されるのでこれらの心配は不要になります。

社員数が少ないなどの理由で、給与計算ソフト買ってくれない、、、私も以前そういう会社にいました。

手計算はしんどいし、同じ計算を繰り返すのは無駄が多いですね。そんな時、私は社長に「マネーフォワード クラウド給与は無料で30日間使えるから試してみていいですか? 」とテストで使い始めて社長を説得した経験があります。

気になる方は「マネーフォワード クラウド給与 」の公式サイトをチェック!!

賞与計算のチェックリスト

賞与計算の後に個人的にいつも使用しているチェクリストは下記のとおりです。よかったらご使用ください

- 全体人数の確認

- 査定表との個人別支給額確認

- 社会保険料がきちんとひかれているか?(給与と賞与では給与ソフトによっては設定が違うので)

- 賞与の振込口座がちゃんと登録されているか?(給与と賞与では給与ソフトによっては設定が違うので)

- 前回入力の返済等の項目を複写していないか?

- 休職などで前月給与の人はきちんと処理できているか?